L’édito de Philippe Bailly,

« Le choix de la Californie pour porter Max sur les fonts baptismaux aurait dû aider à le deviner. Quand les présentations financières ou les orientations stratégiques sont généralement organisées sur la côte Est, c’est de produit, et (presque) seulement de produit que David Zaslav et les autres dirigeants de Warner Bros Discovery avaient décidé de parler ce 12 avril. Tout juste quelques incises – de la part du patron du streaming JB Perrette sur le retour à la priorité donnée à la rentabilité, après le « brouillard » dans lequel la volonté de conquête à tout prix de nouveaux abonnés, notamment – ont-elles confirmé le changement de mindset des studios et de leurs dirigeants.

Mais pas d’indication au-delà, à ce stade au-moins, sur les débats qui occupent professionnels et analystes.

Sur l’optimisation du mix de financement entre publicité et abonnement, par exemple. S’agissant de la première, les clients de Max, comme précédemment ceux de HBO Max, pourront choisir entre un forfait avec ou sans publicité (respectivement 9,99$ et 15,99$ par mois). Mais il faudra attendre les upfronts de mai pour en savoir davantage sur les initiatives destinées à augmenter la part de revenus provenant des marques. Savoir, en particulier, si WBD s’en tient sur le marché de l’AVoD et des FAST à l’entre-deux actuel d’éditeur de chaînes (14 ont été lancées début avril sur Roku et sur Tubi). Davantage que Disney mais moins que Paramount ou Comcast NBC Universal, avec leurs plateformes respectives Pluto TV et Xumo.

Pas d’indication non plus sur la simplification des offres. Ou plutôt si : le maintien de Discovery+ comme service autonome, qui ne va pas dans cette direction s’agissant des plateformes de SVoD, à l’heure où Paramount combine Paramount+ et Showtime, et met en vente BET et Noggin. Sur le segment de la TV payante, il est trop tôt pour que la France, avec le Pass Warner, puisse constituer une source d’inspiration pour l’ensemble du groupe. Mais dans l’hypothèse où celui-ci confirme un démarrage prometteur, on peut l’imaginer comme devenant une sorte de marque ombrelle sous laquelle viendrait s’agréger – et peut être finalement se fondre – les chaînes thématiques du groupe, proposée accessoirement en D2C, mais prenant surtout le relai de ces dernières pour la commercialisation en wholesale auprès des distributeurs historiques. A l’exemple du cap qu’Universal+ semble tracer côté NBC Universal.

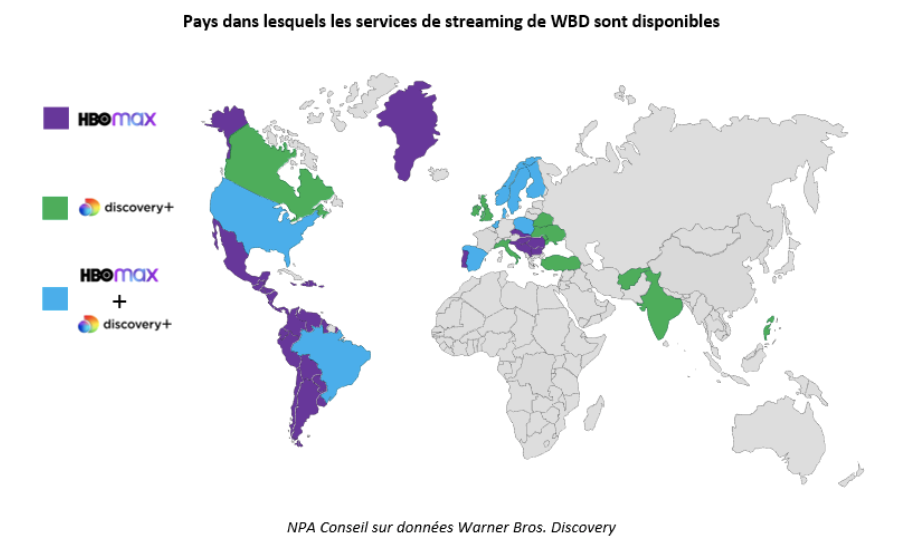

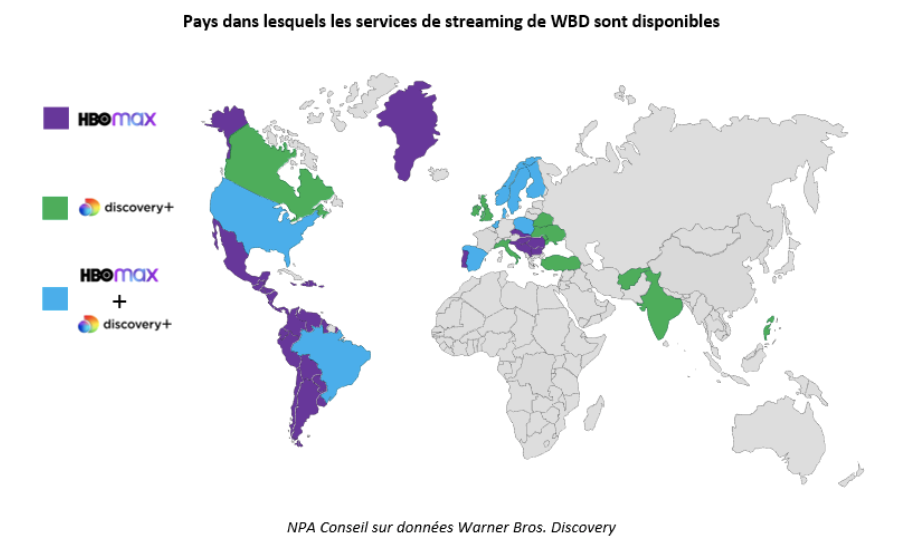

Que David Zaslav n’ait rien dit d’une nouvelle étape dans la consolidation plus globale qui verrait deux studios se rapprocher est moins étonnant. Parce que la réunion de Warner Media et de Discovery a tout juste un an et que la colle est donc encore fraîche, d’abord. Parce que de telles opérations ne font jamais l’objet d’aucun commentaire jusqu’à leur annonce officielle, ensuite. Il n’empêche. En annonçant que le lancement de Max sera soutenu par la plus grosse campagne de marketing jamais conduite par le groupe, et en en confirmant dès aujourd’hui un déploiement sur 18 mois à l’échelle mondiale, WBD confirme que la guerre du streaming est loin d’être terminée.

Echaudés par la volée de bois vert reçue des marchés en 2022, ses protagonistes promettent tous de la poursuivre avec des moyens plus raisonnablement dimensionnés. Mais le nombre des compétiteurs américains à ambition mondiale (Disney+, Max, Netflix, Paramount+, Peacock, Prime Video, voire Apple TV+…), les ambitions des « grands régionaux » tels que Canal+ et Viaplay, ou encore la premiumisation engagée de l’AVoD et des FAST, limiteront leurs marges de manœuvre du côté des prix, et la capacité à reprendre de la valeur de ce côté-ci tout autant. Que l’addition de HBO Max et de Discovery+ soit demain proposée au même tarif qu’HBO Max aujourd’hui, n’y est surement pas indifférent.

Le brouillard qu’évoquait ce 12 avril JB Perrette est peut-être moins épais. Pas sûr qu’il soit totalement dissipé. »

INfluencia est heureuse de vous faire partager la synthèse de l’Insight NPA de la semaine et vous propose une offre exclusive en partenariat avec NPA Conseil : -30% sur « Insight NPA » de cette semaine (soit 525 € au lieu de 750 €). Insight NPA est l’outil de veille et d’aide à la décision référent pour les acteurs des marchés médias, Télécoms et Numérique.

WBD : lancement de Max le 23 mai aux Etats-Unis ; pas d’annonce sur les FAST ou l’AVoD

Le groupe Warner Bros. Discovery a organisé une présentation le 12 avril pour présenter officiellement son nouveau service de streaming baptisé Max, résultat de la fusion entre HBO Max et Discovery+. Le nouveau service sera lancé le 23 mai 2023 avec, sur le marché américain, plusieurs offres tarifaires identiques à celles existantes pour HBO Max : une offre avec publicité à 9,99 dollars (qualité HD et 2 flux simultanés), une offre sans publicité à 15,99 $/mois (qualité HD, 2 flux simultanés et 30 téléchargements), et une nouvelle offre Ultimate à 19,99 $/mois (UHD 4K et Dolby Atmos, 4 flux simultanés et 100 téléchargements). Le prix de l’offre Ultimate est strictement similaire à celui de l’offre Netflix Premium. (consulter)

Le lancement de Max entérine une nouvelle étape dans les stratégies des studios sur le streaming

La présentation le 12 avril par Warner Bros. Discovery de la refonte de son offre de streaming s’inscrit dans un mouvement global initié depuis un an par l’ensemble des principaux acteurs des médias et du divertissement américains pour rationaliser leur proposition Direct-to-consumer et répondre au défi de la rentabilité du streaming. Si les décisions opérationnelles diffèrent selon les acteurs, les stratégies intègrent toutes les mêmes composantes, à savoir le développement de la publicité vidéo, une nouvelle politique de distribution non exclusive avec la vente de contenus à des tiers, et la défense de la valeur des marques ou des contenus les plus premiums.(consulter)

Warner Bros. Discovery doit se développer dans le streaming tout en réduisant son endettement

A l’issu de son premier exercice fiscal en tant que société fusionnée, Warner Bros. Discovery, qui a hérité d’une dette colossale, a dégagé un chiffre d’affaires de plus de 33 milliards de dollars, ce qui en fait le troisième studio américain le plus important. Avec 96 millions d’abonnés, l’activité de streaming représente 21 % des revenus du groupe. « L’année dernière a été une année de restructuration. 2023 sera une année de construction. » selon le PDG David Zaslav.(consulter)

SVoD France : les productions Warner ont pesé pour plus de 13 % des visionnages

Dans l’attente du lancement de la nouvelle plateforme de Warner Bros Discovery en France, le Pass Warner a pesé pour 2,3 % des visionnages réalisés par les SVodistes français depuis son lancement. Et le cumul des performances des 468 productions du studio disponibles sur les différents services en a totalisé plus de 13,5 % en mars 2023, en hausse de trois points sur un an.(consulter)

Après le Pass Warner que reste-t-il des chaînes linéaires WBD ?

Le 9 janvier, et faute d’accord entre Canal+ et WBD, huit chaînes de ce dernier (Warner TV, TCM Cinéma, CNN, Cartoon Network, Adult Swim, Boomerang, Boing et Toonami) disparaissaient du plan de service du distributeur. Pour pallier l’attente avant le lancement de Max en France, en 2024, Warner Bros. Discovery a lancé le 16 mars dernier le Pass Warner (cf. article : SVoD France : les productions Warner ont pesé pour plus de 13% des visionnages). L’offre disponible sur Amazon Prime Video inclut l’ensemble des séries HBO ainsi que douze chaînes thématiques (Adult Swim +Toonami, Boomerang, Cartoon Network, Cartoonito, CNN, Discovery Channel, Discovery Investigation, Discovery Science, Eurosport 1 et 2, TCM Cinéma, et Warner Bros TV). Cette formule donne une nouvelle dynamique à la distribution des chaînes du groupe et permet à NPA Conseil de revenir sur la disponibilité des actifs linéaires de WBD, ainsi que sur leur performance en termes d’audience. (consulter)

Exploitation cinéma : objectif fin 2023 pour la mise en œuvre des propositions du rapport Lasserre

Dans un rapport « Cinéma et régulation » remis le 3 avril et publié le 6 avril, commandé par le Ministre de l’Economie des finances et de la souveraineté industrielle et numérique, Bruno Lemaire et la Ministre de la Culture, Rima Abdul Malak, Bruno Lasserre, ancien vice-président du Conseil d’Etat, ancien président de l’Autorité de la concurrence, assisté par M. Alexis Goin, maître des requêtes au Conseil d’Etat, a formulé 13 propositions de modification du droit du cinéma pour l’adapter aux enjeux actuels (perte de spectateurs, distribution des aides, engagements de programmation, protection des catalogues.(consulter)

Pour acheter « Insight NPA » de cette semaine, cliquez ici

Pour vous abonner et recevoir « Insight NPA » chaque semaine, cliquer ici.