Qui réglera la dette du Covid-19 ? Au vu des stratégies d’optimisation fiscale qu’elles appliquent depuis de nombreuses années déjà, toutes plus indécentes les unes que les autres, certainement pas les géants du numérique. Selon l’ITEP — l’Institute for Taxation and Economic Policy —, un Think Tank américain non partisan qui planche sur la fiscalité au niveau étatique comme au niveau fédéral, Zoom, jeune leader des téléconférences, aurait réalisé 663,9 millions de dollars de bénéfices avant impôts sur l’exercice 2020, contre 16,3 millions l’année précédente. Au niveau mondial, l’entreprise a généré 2,65 milliards de dollars, soit une hausse de 326% par rapport à 2019. Si cette success story a évidemment été initiée par le contexte sanitaire mondial et l’explosion du travail à distance qui en a résulté, elle n’en demeure pas moins vertigineuse. Dernière donnée qui fait tache: au 31 août dernier, la capitalisation boursière du nouveau géant américain s’élevait à 92 milliards de dollars, soit plus que la valeur combinée de General Motors et Ford.

Pourtant, l’ITEP a révélé la semaine dernière que sur la même période, pour notre plus grand effroi mais sans nous surprendre, Zoom n’avait payé aucun impôt fédéral sur le revenu aux États-Unis, dont le taux est théoriquement fixé à 21 %. Pour comprendre les raisons d’une telle arnaque, légale, certes, mais indécente tout du moins, il fallait se replonger dans notre bon vieux code fiscal. Certes on évoque ici une situation en lien avec la législation américaine, mais les stratégies sont sensiblement les mêmes de pays en pays. En gros, l’entreprise californienne aurait essentiellement esquivé sa responsabilité en ayant recours à des stock options pour la rémunération de ses cadres, permettant ainsi de réduire ses impôts mondiaux de 300 millions de dollars en 2020. En effet, quand une entreprise a recours aux stock options pour indemniser ses dirigeants, elle peut amortir à des fins fiscales des dépenses énormes qui dépassent de loin leur coût réel.

Rien de nouveau sous le cloud

Pourtant, et malheureusement, il n’y a pas de quoi tomber de sa chaise. Presque toutes les plus grandes entreprises du numérique, d’Apple en passant par Microsoft ou Facebook, ont déjà eu recours à ce stratagème « somptueux », selon la formule un brin ironique de l’ITEP. Autre technique mise en place par notre Zoom bien aimé et par ses illustres prédécesseurs avant elle : le recours à l’amortissement accéléré — qui permet des dépenses d’amortissement plus importantes au cours des premières années de la vie d’un bien — ainsi qu’aux crédits d’impôt pour la recherche et le développement. Selon le rapport de l’ITEP : « La combinaison de ces trois avantages fiscaux semble être la recette qu’Amazon et Netflix ont utilisée avec tant de succès pour réduire leur facture fiscale fédérale pendant l’ère de l’impôt sur les sociétés de Trump jusqu’à présent ».

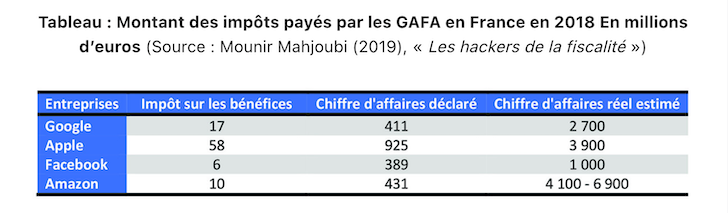

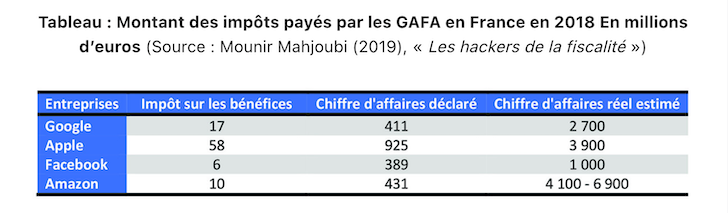

La situation n’est bien évidemment pas nouvelle… et loin de se cantonner à un seul pays ou continent. Mounir Mahjoubi — ancien secrétaire d’Etat chargé du Numérique — écrivait dans une note d’analyse intitulée « Les hackers de la fiscalité » publiée en septembre 2019 que « l’ampleur de l’optimisation fiscale des GAFAM est sans commune mesure. Au niveau mondial, soit après avoir consolidé les comptes de toutes leurs filiales, la charge fiscale qu’elles supportent s’avère inférieure à celles des entreprises du CAC 40. Par exemple, l’impôt consolidé de Google n’a été que de 12% en 2018, contre 34% pour Hermès, 29% pour LVMH et 25% pour l’Oréal ». Le désormais ex-secretaire d’État concluait sa note en expliquant qu’en 2018, les Gafam auraient déclaré en France 3,4 milliards d’euros de chiffre d’affaires cumulé contre 14,9 milliards effectivement réalisés. Vertigineux, indécent, les mots nous manquent pour des maux qui se ressemblent.